Hur mycket lönar sig arbete i Sverige?

Den totala skattesatsen för en person som går från bidrag till arbete kan vara så hög som 86 procent för en ensamstående utan barn och 88 procent för en tvåbarnsförälder, visar vår chefsekonom Jacob Lundberg i färska beräkningar.

Sammanfattning

- Deltagandeskatten, även kallat tröskeleffekt, är ett mått på hur skattesystemet påverkar incitamenten för att delta i arbetskraften. Deltagandeskatten visar hur stor del av samhällets vinst när en person börjar arbeta som tillfaller staten genom ökade skatteintäkter och lägre kostnader för bidrag. Den räknas ut som totala skatter på arbete plus bidrag vid icke-arbete som procent av bruttolönen.

- I denna rapport presenteras nya beräkningar av deltagandeskatten för ensamstående utan respektive med barn. Beräkningarna beaktar inkomstskatt, arbetsgivaravgifter, konsumtionsskatter, pensionsförmåner och bostadsbidrag.

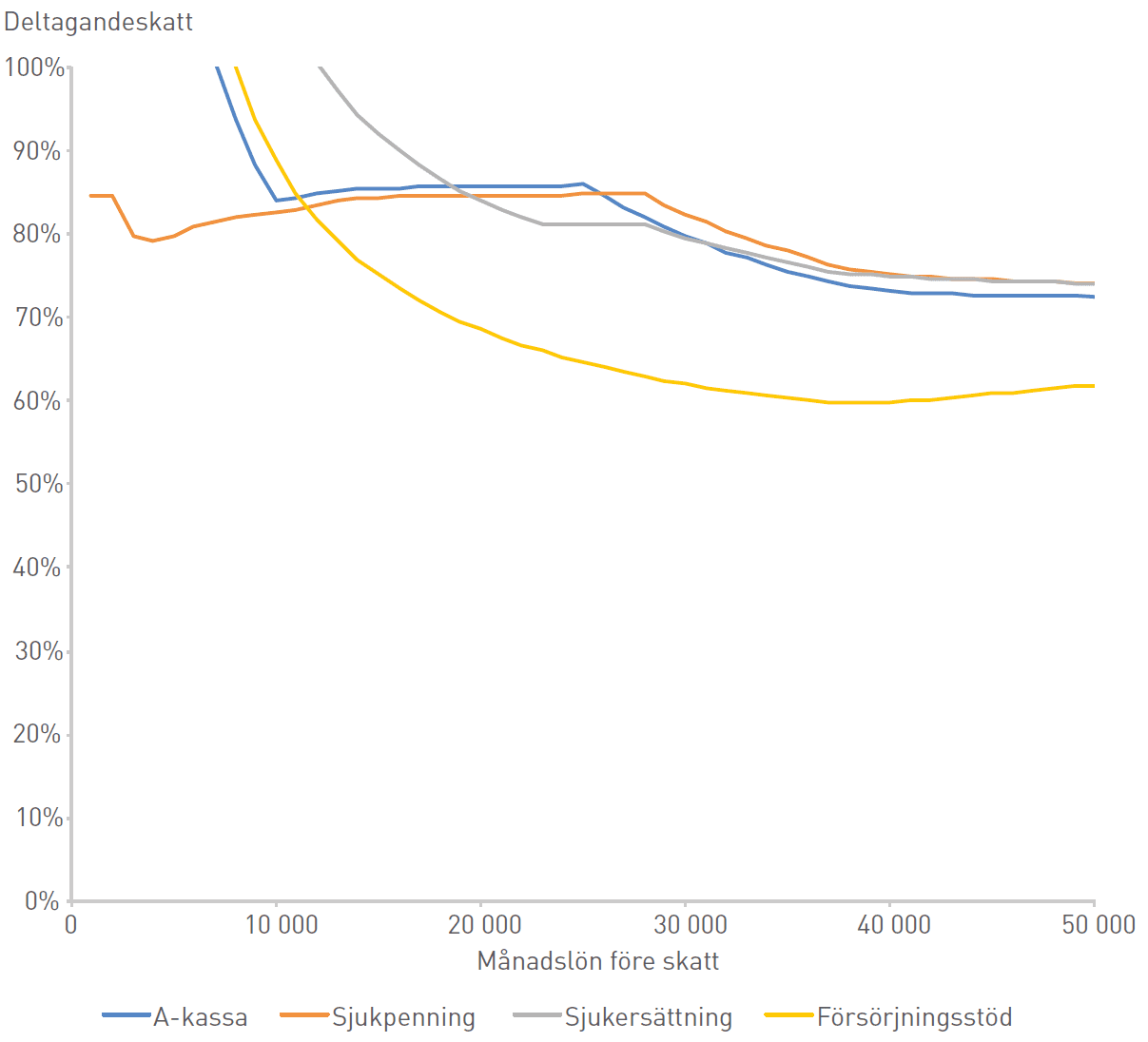

- Deltagandeskatten vid en månadslön på 22 000 kronor är 86 procent för en ensamstående utan barn som får a-kassa, 85 procent för sjukpenning, 82 procent för sjukersättning (tidigare kallat förtidspension) och 67 procent för försörjningsstöd. Deltagandeskatten är som högst för de lägsta lönenivåerna.

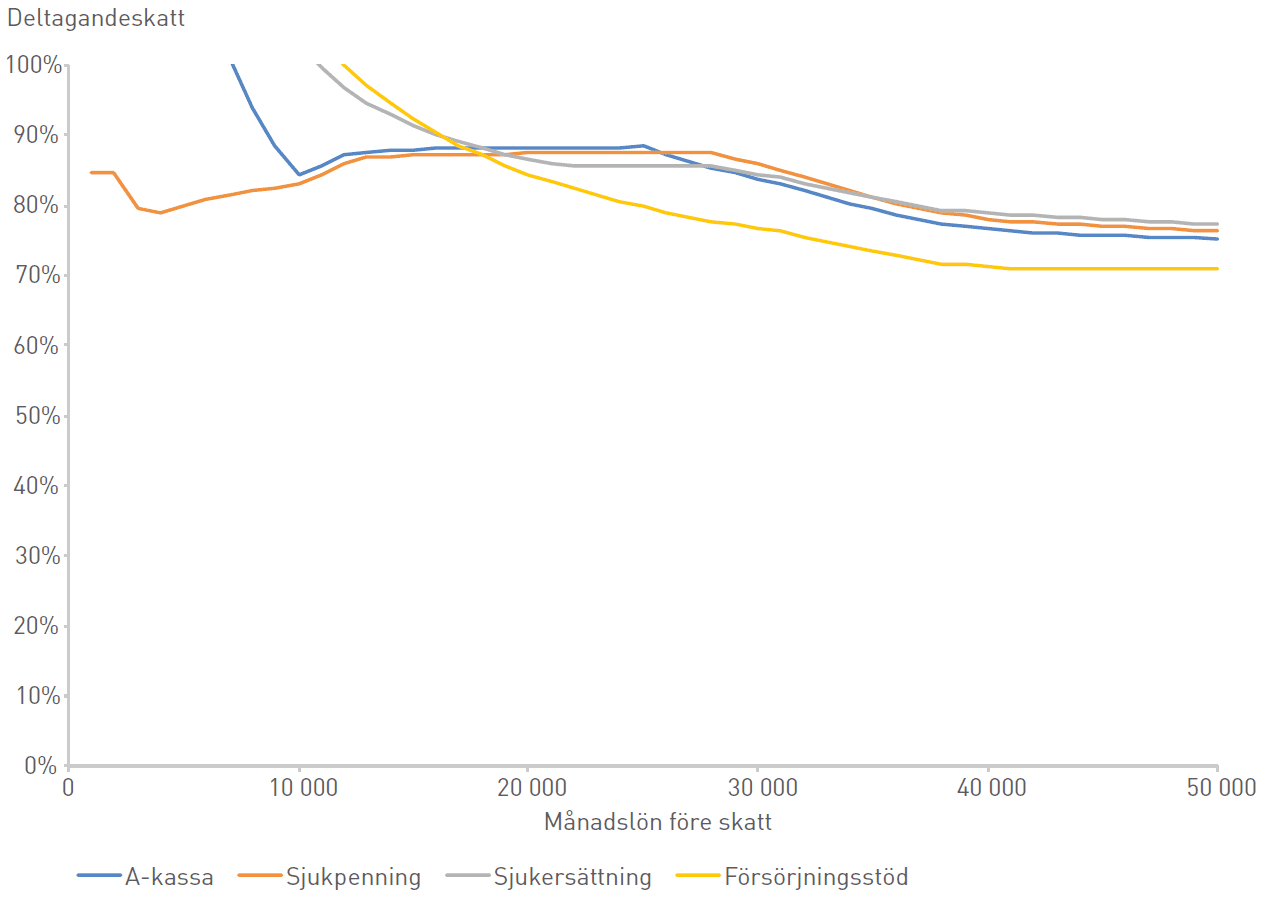

- Om personen har två barn är deltagandeskatten 88 procent för arbetslösa, 87 procent för sjukskrivna, 86 procent för förtidspensionärer och 82 procent för socialbidragstagare.

- Svensk och internationell forskning visar att nivån på deltagandeskatterna påverkar sysselsättningen. Sänkningar av deltagandeskatten genom lägre skatt på arbete eller lägre bidrag leder till högre sysselsättning.

Inledning

Den enskilt största effekten skattesystemet har på människors incitament är på viljan att arbeta. Detta eftersom arbetsinkomsterna motsvarar mer än hälften av BNP och skatter på arbete utgör den absoluta majoriteten av skatteintäkterna. Människor kan förändra sitt arbetsutbud på två sätt: antingen genom att öka eller minska arbetstiden, det nationalekonomer kallar den intensiva marginalen, eller genom att ändra sitt beslut om att delta i arbetskraften eller inte – den så kallade extensiva marginalen.

Den intensiva marginalen handlar om marginella förändringar av arbetstiden. I det fallet är det marginalskatten – skatten på en extra intjänad krona – som är relevant för beslutet. Timbro har i andra sammanhang uppmärksammat att Sverige har höga marginalskatter och att detta får negativa konsekvenser. För en höginkomsttagare är marginalskatten totalt 75 procent om även arbetsgivaravgifter och konsumtionsskatter räknas in. Fritz Englund & Lundberg (2017) visar att denna nivå är högst i världen.

Denna rapport handlar om den extensiva marginalen, alltså individens beslut att delta i arbetskraften eller inte. I det fallet är det deltagandeskatten som är relevant i stället för marginalskatten. Deltagandeskatten visar hur stor del av det som individen tjänar in genom att börja arbeta – bruttolön inklusive arbetsgivaravgifter – som tillfaller staten genom skatter på arbete och minskade kostnader för bidrag.

Om deltagandeskatten är 0 procent påverkar skattesystemet inte beslutet att arbeta eller inte. Staten snedvrider då inte valet att delta i eller stå utanför arbetskraften och deltagandebeslutet blir samhällsekonomiskt effektivt. Om deltagandeskatten däremot är 100 procent är den disponibla inkomsten densamma oavsett om individen arbetar eller inte. Det finns alltså ingen monetär anledning att arbeta.

Rapporten bidrar med ny kunskap genom att redovisa aktuella, detaljerade beräkningar av deltagandeskatter för olika lönenivåer. Fyra olika ersättningssystem analyseras: a-kassa, sjukpenning, sjukersättning och försörjningsstöd. Deltagandeskatten visar hur skattesystemet påverkar beslutet att sluta arbeta, eller beslutet att återgå till arbete med samma lön som man hade innan man lämnade arbetskraften förra gången.

För låg- och medelinkomsttagare är deltagandeskatten över 80 procent om de är berättigade till a-kassa, sjukpenning eller sjukersättning. Även för månadslöner på 50 000 kronor är deltagandeskatten över 70 procent. För socialbidragstagare utan barn är deltagandeskatten 60–70 procent.

Deltagandeskatten är högre för personer med barn. En arbetslös ensamstående tvåbarnsförälder möter en deltagandeskatt på 88 procent om han eller hon tar ett arbete som betalar 20 000–25 000 kronor i månaden.

Lägre deltagandeskatter gör det mer attraktivt att arbeta och bör enligt ekonomisk teori leda till högre arbetskraftsdeltagande. En forskningsgenomgång visar att detta bekräftas av den empiriska forskningen. Sänkta deltagandeskatter, vare sig det sker genom lägre transfereringar eller lägre skatter, leder till ökad sysselsättning.

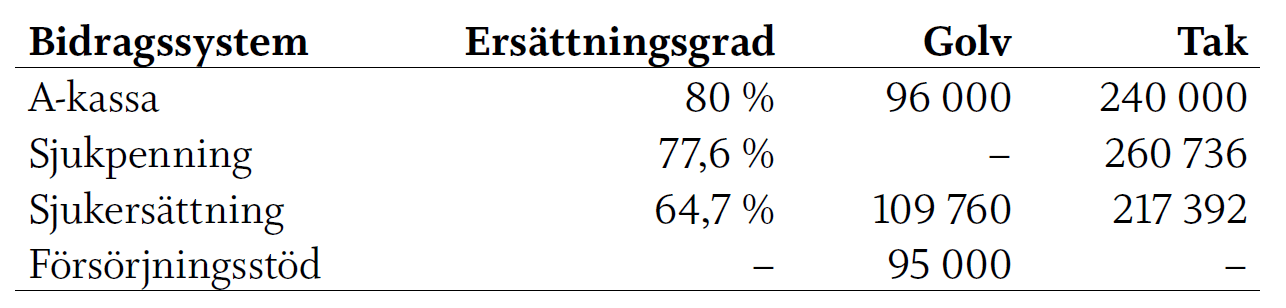

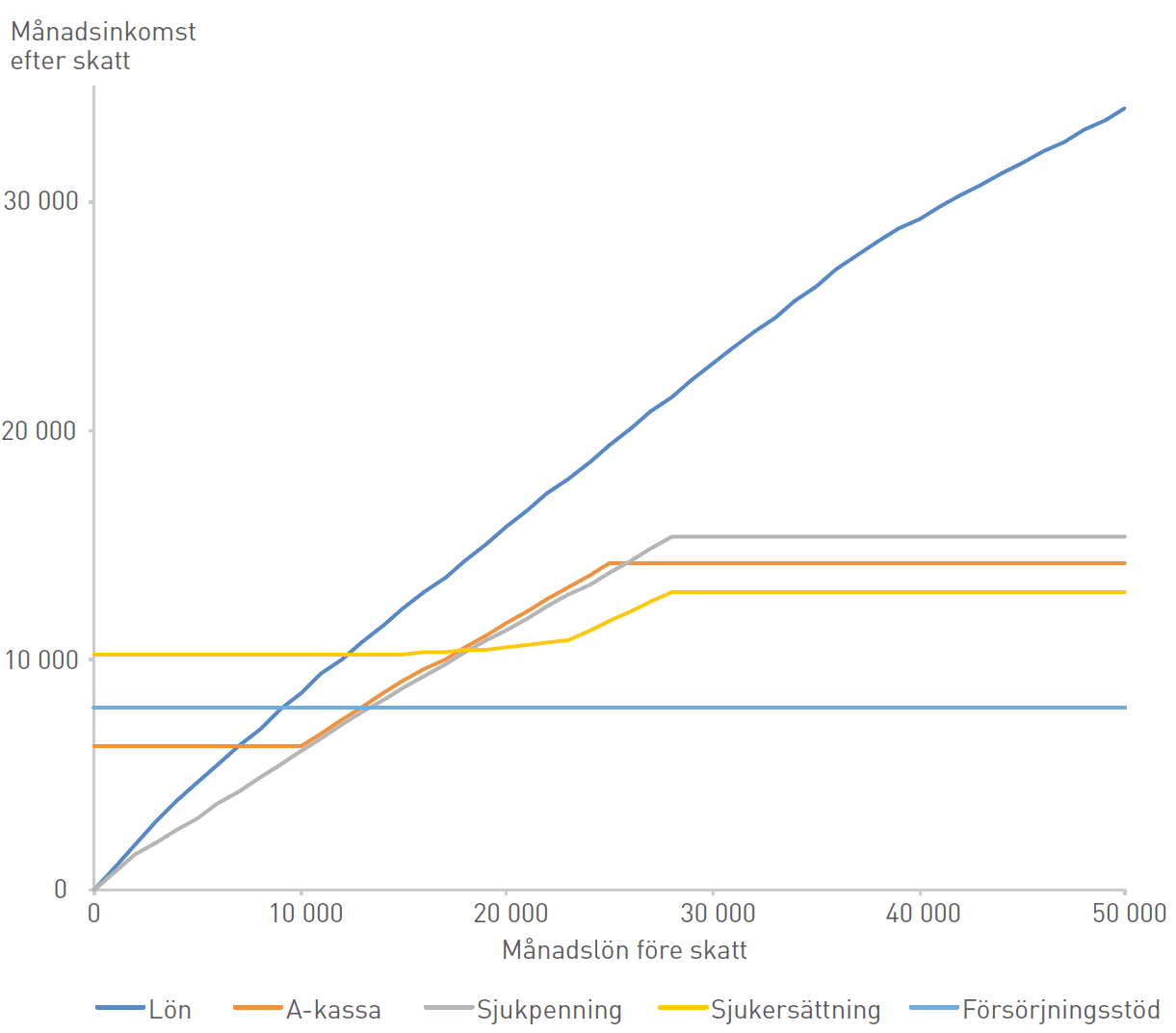

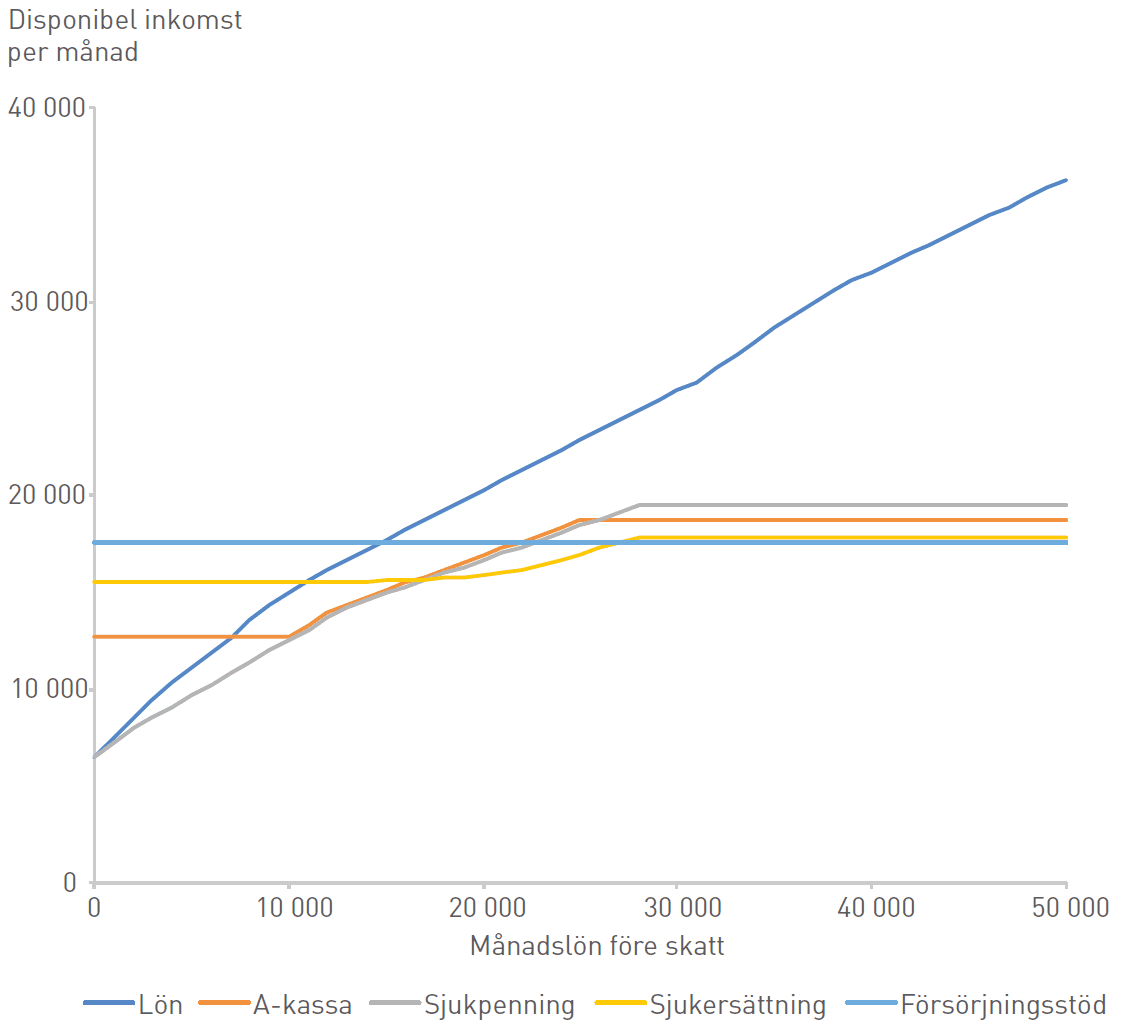

Bidragssystem i Sverige

I denna rapport analyseras hur mycket individen tjänar på att gå från fyra olika ersättningssystem till arbete. De transfereringar som analyseras är a-kassa, sjukpenning, sjukersättning (tidigare förtidspension) och försörjningsstöd (tidigare socialbidrag). Figur 1 visar inkomsten efter skatt beroende på månadslön, samt nettoinkomsten om individen blir arbetslös, sjukskriven, förtidspensionerad eller socialbidragstagare. Försörjningsstödet för en ensamstående är knappt 4 000 kronor i månaden plus hyra (som antas vara 4 000 kronor). Ersättningsgraden i arbetslöshetsförsäkringen är 80 procent, i sjukförsäkringen 77 procent och för sjukersättning 65 procent, samtliga upp till ett tak; se tabell 1. För a-kassa och sjukersättning finns också ett golv. Samtliga ersättningar utom försörjningsstöd är skattepliktiga och beskattas på samma sätt som arbetsinkomst, förutom att den som arbetar också får jobbskatteavdrag. För sjukersättning beaktas även bostadstillägg. I appendix finns ytterligare detaljer om de olika ersättningarna. Där framgår också vilka antaganden som gjorts om individens ålder, bosättningstid i Sverige etc.

Deltagandeskatten

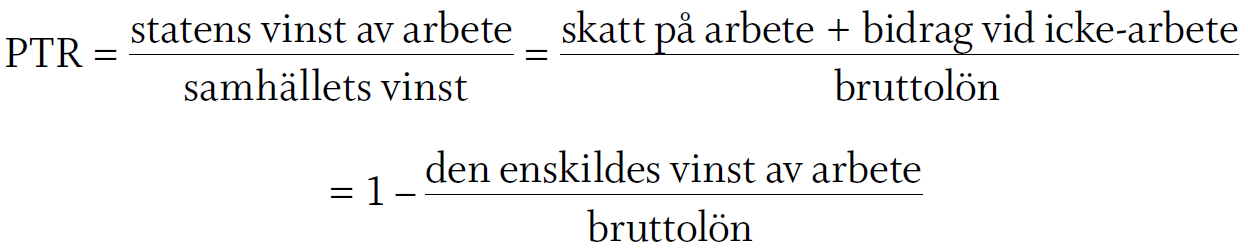

Deltagandeskatten (participation tax rate, PTR, även kallat tröskeleffekt) är ett mått på hur skatte- och bidragssystemen påverkar incitamenten för att delta i arbetskraften.[1] Den definieras så här:

Deltagandeskatten visar andelen av samhällets vinst när en person börjar arbeta som tillfaller staten genom ökade skatteintäkter och lägre kostnader för bidrag. Samhällets vinst är bruttolönen, med arbetsgivaravgifterna inräknade. Vid en månadslön på 22 000 kronor är arbetsgivarens kostnad, inklusive arbetsgivaravgifter, 28 900 kronor. Arbetstagaren får betalt i enlighet med hur mycket hon bidrar med. I detta fall är alltså den ökade produktionen 28 900 kronor. Deltagandeskatten besvarar denna fråga: Hur stor del av de 28 900 tillfaller staten genom ökade skatteintäkter (arbetsgivaravgifter, inkomstskatt och konsumtionsskatter) och minskade kostnader för bidrag?

I exemplet i nästa avsnitt visas att statens finanser kommer att förbättras med 24 800 kronor om personen går från bidrag till arbete tack vare ökade skatteintäkter och lägre kostnader för transfereringar. Samtidigt kommer personens disponibla inkomst (efter avdrag för konsumtionsskatter) att öka med 4 100 kronor. Detta innebär att 86 procent av samhällets vinst tillfaller staten och 14 procent den enskilde. Deltagandeskatten är 86 procent.

Höga deltagandeskatter gör det mindre lönsamt att arbeta och minskar arbetskraftsdeltagandet (se forskningsgenomgången nedan). Ur ett samhällsekonomiskt perspektiv uppstår en ineffektivitet eftersom skatte- och bidragssystemet snedvrider individens val att arbeta eller inte. Anta exempelvis att individen i exemplet tycker att det är värt besväret att ta ett arbete om det leder till ökad inkomst (efter konsumtionsskatter) med minst 10 000 kronor. Eftersom arbetsgivaren värderar arbetsinsatsen till 28 900 kronor vore det en samhällsekonomisk vinst om personen arbetade. Men skatter och transfereringar medför att den enskildes vinst bara blir 4 100 kronor, och hon tackar nej till jobbet.

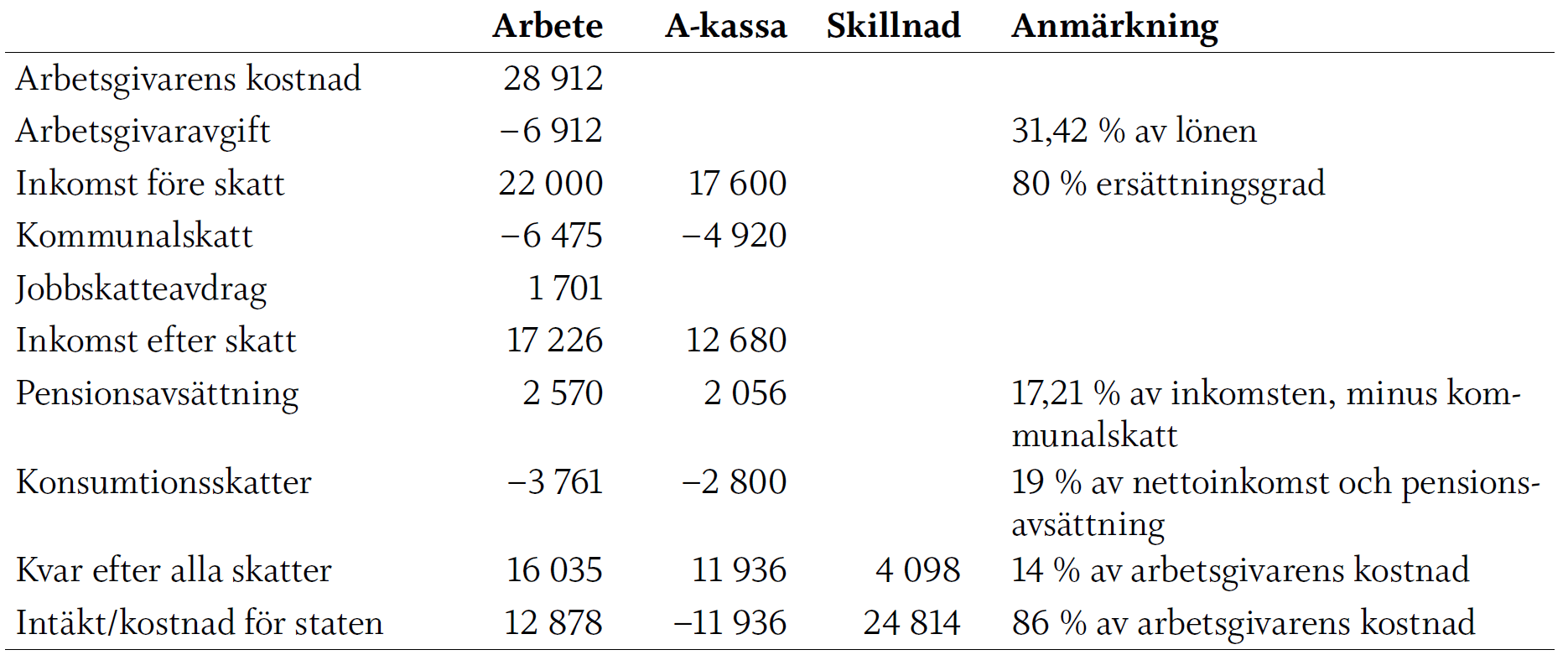

Beräkning av deltagandeskatten

Tabell 2 visar hur deltagandeskatten räknas fram vid övergång mellan a-kassa och arbete med en månadslön på 22 000 kronor. För en sådan månadslön är arbetsgivarens kostnad cirka 28 900 kronor. Samhällets resurser ökar alltså med 28 900 per månad när personen kommer i arbete. Frågan är hur detta fördelas mellan staten och den enskilde.

När personen arbetar får det offentliga in 6 900 kronor i arbetsgivaravgifter och 4 800 kronor i inkomstskatt (kommunalskatt minus jobbskatteavdrag). Samtidigt får personen en pensionsrätt på 17 procent av inkomsten. Här antas att detta ger en förmån som värderas lika högt som om personen hade fått pensionsavsättningen direkt i handen.[2] Pensionen är skattepliktig och antas beskattas med dagens genomsnittliga kommunalskatt, 32 procent, när den betalas ut. Pensionsavsättningen efter skatt är därför 2 600 kronor. När nettolönen och pensionen, som sammanlagt är 19 800 kronor, ska användas till konsumtion (vilket är hela syftet med att ha en inkomst) är i genomsnitt 19 procent av priset moms och andra konsumtionsskatter, totalt 3 800 kronor.[3] Kvar efter att alla skatter är betalda är därför 16 000 kronor. Samtidigt får staten skatteintäkter, när pensionsavsättningen räknats bort, på 12 900 kronor.

Om personen blir arbetslös är a-kassan initialt 80 procent av den tidigare lönen, det vill säga 17 600 kronor. Efter skatt är inkomsten 12 700. Pensionsrätt utgår med 17 procent av inkomsten, vilket blir drygt 2 000 kronor efter kommunalskatt. På a-kassa och pension betalas konsumtionsskatter, totalt 2 800 kronor. Efter inkomst- och konsumtionsskatter är alltså 11 900 kronor kvar för individen. Detta är också statens nettokostnad för personen i fråga.

Vi kan nu räkna ut hur samhällets vinst på 28 900 kronor när individen börjar arbeta är fördelad mellan staten och den enskilde. Statens nettokostnad på 11 900 vänds till nettointäkter på 12 900 om personen får ett jobb, alltså en vinst på 24 800 kronor – motsvarande 86 procent av det som arbetsgivaren betalade (28 900). Samtidigt ökar individens konsumtionsmöjligheter från 11 900 till 16 000 kronor, en ökning med 4 100 kronor – 14 procent av arbetsgivarens kostnad. Deltagandeskatten är alltså 86 procent.

Deltagandeskatter för olika månadslöner

Figur 2 visar deltagandeskatten för en ensamstående person utan barn som går från arbete till fyra olika bidragssystem, alternativt går från bidrag tillbaka till ett arbete med samma månadslön som hon hade tidigare. För en person som går från en månadslön på 22 000 kronor (en typisk lägstalön i kollektivavtal) till a-kassa är deltagandeskatten 86 procent. För sjukpenning är deltagandeskatten 85 procent, för sjukersättning 82 procent och för försörjningsstöd 67 procent.

Deltagandeskatten för socialbidragstagare faller med lönen eftersom försörjningsstödet inte beror på tidigare lön. För a-kassa, sjukpenning och sjukersättning är däremot deltagandeskatten svagt ökande upp till inkomsttaket, som är 25 000 kronor för arbetslösa och 28 000 kronor för sjuka.

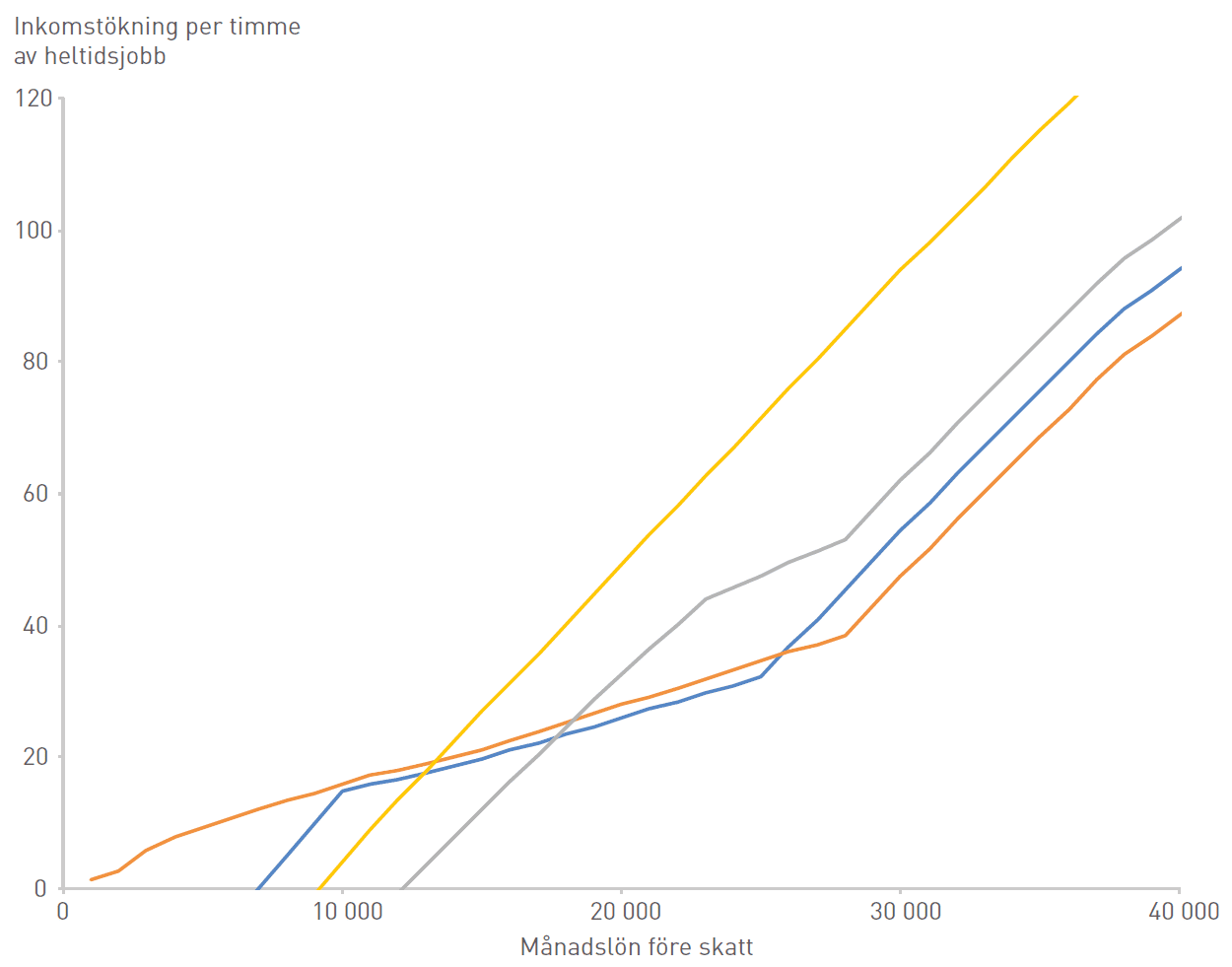

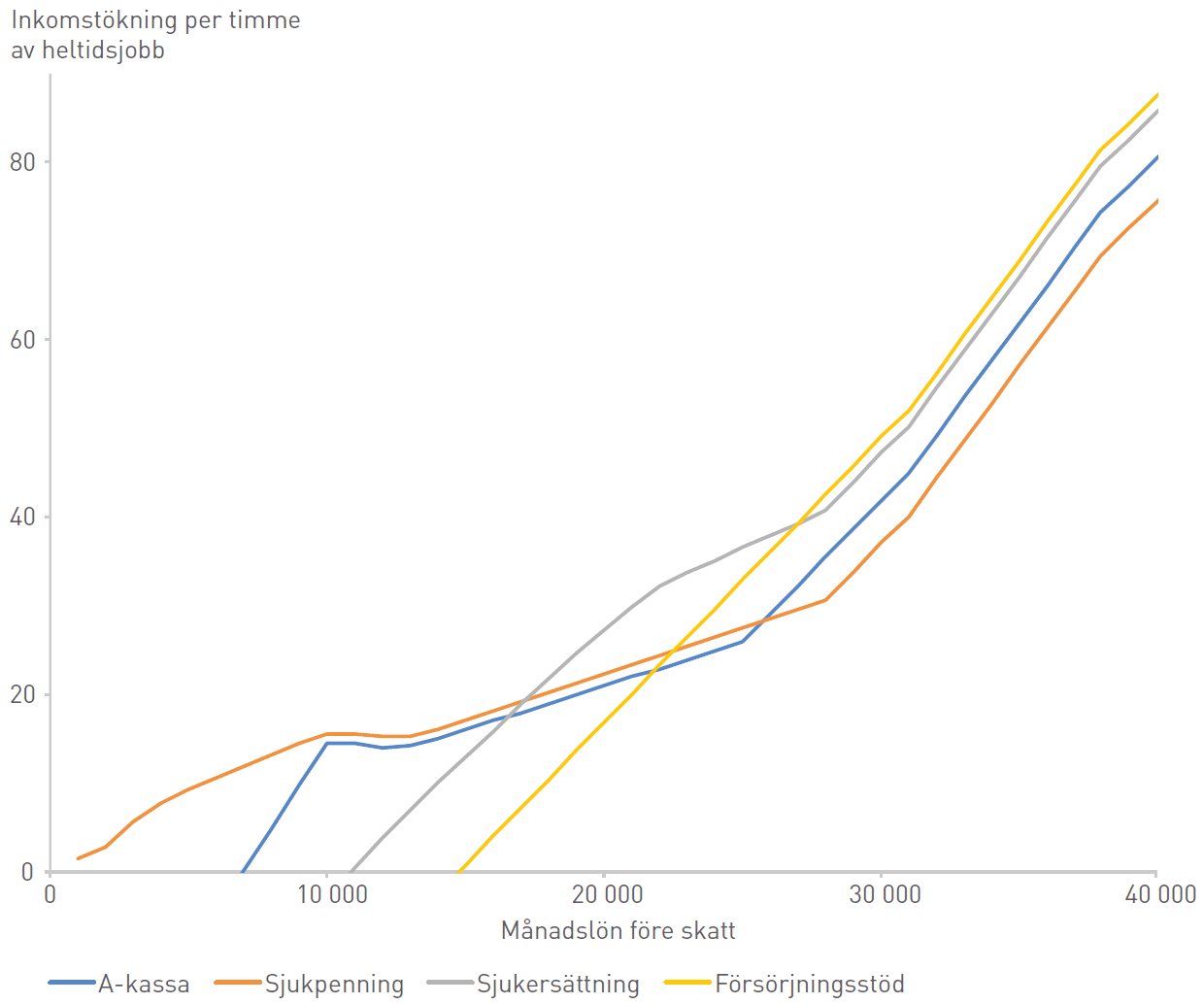

Figur 3 illustrerar nettoinkomstökningen per arbetstimme av att ta ett heltidsjobb (160 timmar i månaden). En person som går från att vara arbetslös till ett jobb med 22 000 kronor i månadslön kommer exempelvis att få 4 500 kronor mer i plånboken (före konsumtionsskatter), vilket utslaget per arbetstimme blir 28 kronor.

Deltagandeskatter för ensamstående föräldrar

Siffrorna ovan avser ensamstående personer utan barn. I detta avsnitt redovisas deltagandeskatter för en ensamstående med två barn. De är generellt högre eftersom exempelvis bostadsbidraget till barnfamiljer fasas ut när inkomsten ökar. Försörjningsstödet är dessutom betydligt högre för barnfamiljer. I beräkningarna inkluderas också barnbidrag.

Figur 4 visar hur familjens disponibla inkomst (inkomst efter skatt plus bidrag) beror på månadslönen eller den lön föräldern hade tidigare. Försörjningsstödet beräknas till knappt 18 000 kronor i månaden. Föräldrar med låg a-kassa, sjukpenning eller sjukersättning skulle sannolikt vara berättigade till försörjningsstöd eftersom deras nettoinkomst understiger denna nivå. Sjukersättning beror inte på den tidigare lönen i särskilt hög utsträckning eftersom bostadstillägget höjer inkomsten för personer med låg sjukersättning betydligt.

Deltagandeskatterna – framräknade med samma metod som ovan – illustreras i figur 5. För en person som tidigare arbetat för 22 000 kronor i månaden och nu erbjuds att ta ett arbete med samma lön är deltagandeskatten 88 procent för arbetslösa, 87 procent för sjukskrivna, 86 procent för förtidspensionärer och 82 procent för socialbidragstagare. Även för en så hög månadslön som 50 000 kronor är deltagandeskatten 75–77 procent för de tre socialförsäkringarna och 71 procent för försörjningsstöd.

I figur 6 visas förtjänsten per timme om en ensamstående förälder går från bidrag till heltidsarbete. Om jobbet exempelvis betalar 22 000 kronor i månaden blir ökningen av disponibel inkomst 23 kronor utslaget per arbetstimme för en person som i dag får försörjningsstöd. För att heltidsarbete ska ge minst 100 kronor i ökad inkomst räknat per arbetstimme måste månadslönen vara 45 000 kronor eller högre.

Effekter av höga deltagandeskatter

Svensk och internationell forskning visar att sänkta deltagandeskatter genom lägre skatt på arbete eller lägre bidrag leder till högre arbetskraftsdeltagande. Detta gäller i synnerhet grupper med svag arbetsmarknadsanknytning. Hotz & Scholz (2003) redogör för den stora forskningslitteratur som visar att det amerikanska jobbskatteavdraget (earned income tax credit) påverkar sysselsättningen bland ensamstående mödrar i hög grad.

Selin (2014) undersöker införandet av särbeskattning i Sverige 1971. Reformen gjorde det betydligt mer lönsamt för gifta kvinnor att arbeta, eftersom deras inkomst inte längre adderades till deras makars och beskattades med en starkt progressiv skatteskala. Särskilt gällde detta kvinnor vars män hade höga inkomster, eftersom hushållet då har en hög marginalskatt. Selin visar att sysselsättningen ökade mycket snabbare bland kvinnor gifta med höginkomsttagare än bland kvinnor gifta med låginkomsttagare i början av 1970-talet, vilket tyder på att skattereformen påverkade kvinnors val att arbeta i stor utsträckning och ledde till ökat arbetskraftsdeltagande.

Bastani m.fl. (2016) studerar en liknande reform 1997 då bostadsbidraget till barnfamiljer – som är inkomstprövat – individualiserades. Detta gjorde det mer lönsamt för sammanboende föräldrar med låga inkomster att arbeta. Under åren efter reformen ökade sysselsättningen mer för personer med barn än för personer utan barn (som inte omfattas av bostadsbidraget). Detta är en stark indikation på att individer svarar på finansiella incitament när det bestämmer om de ska delta i arbetskraften eller inte.

En hel del forskning visar att mer generös a-kassa ökar arbetslösheten. Ek (2013) finner exempelvis att högre ersättningsnivå leder till längre tid som arbetslös. ”Så mycket stöd som det finns för den här tesen [att höjd a-kassa leder till ökad arbetslöshet] hittar man nästan aldrig i samhällsvetenskapen”, har professor Lars Calmfors uttryckt det.[4]

Även när det gäller sjukfrånvaro spelar ersättningsgraden roll. Johansson & Palme (2005) drar slutsatsen att sänkningen av sjukpenningen 1991 ledde till att färre sjukskrev sig. Kostøl & Mogstad (2014) finner att förtidspensionärer i Norge ökar sitt arbetsutbud när arbete lönar sig mer.

Slutsatser

Denna rapport presenterar nya beräkningar av deltagandeskatten för olika lönenivåer. Deltagandeskatten definieras som skatter på arbete plus bidrag vid icke-arbete som procent av bruttolönen. Deltagandeskatten visar hur stor andel av den samhällsekonomiska vinsten av att en person börjar arbeta som tillfaller staten genom ökade skatteintäkter och lägre kostnader för transfereringar.

För en person som arbetar heltid kan deltagandeskatten bli så hög som 86 procent vid övergång mellan arbete och arbetslöshet. Har personen barn stiger deltagandeskatten till 88 procent.

Rapporten redovisar också beräkningar för vad den ökade inkomsten vid arbete jämfört med icke-arbete motsvarar i timförtjänst. För en ensamstående utan barn motsvarar inkomstökningen 28 kronor i timmen om personen tidigare var arbetslös, 31 kronor vid sjukskrivning, 40 kronor vid förtidspension och 58 kronor om personen erhöll försörjningsstöd. Om personen har två barn är samma siffra mellan 23 och 32 kronor.

En omfattande forskningslitteratur visar att vid skatte- eller bidragsreformer som ökar deltagandeskatten minskar sysselsättningen, och vice versa. I synnerhet finns det gott om belägg för att en mer generös a-kassa leder till högre arbetslöshet.

Referenser

Bastani, Spencer, Moberg, Ylva & Selin, Håkan (2016), ”The anatomy of the extensive margin labor supply response”, Uppsala University Department of Economics Working Paper 2016:11.

Ek, Susanne (2013), ”Gaining from lower benefits? Unemployment insurance and job quality”, i Essays on Unemployment Insurance Design. Doktorsavhandling. Uppsala: Uppsala universitet, nationalekonomiska institutionen.

Fritz Englund, Alexander & Lundberg, Jacob (2017), ”Världens högsta marginalskatt – en jämförelse av marginalskatterna i 31 länder”, Timbro briefing paper #12.

Hotz, V. Joseph & Scholz, John Karl (2003), ”The earned income tax credit”, i Moffitt, Robert A. (red.), Means-Tested Transfer Programs in the United States. Chicago, Ill.: University of Chicago Press.

Johansson, Per & Palme, Mårten (2005), ”Moral hazard and sickness insurance”, Journal of Public Economics, 89 (9).

Konjunkturinstitutet (2006), Konjunkturläget, december 2006.

Kostøl, Andreas Ravndal & Mogstad, Magne (2014), ”How Financial Incentives Induce Disability Insurance Recipients to Return to Work”, American Economic Review, 104 (2).

Malmö stad (2017), ”Riksnorm och belopp för boendekostnad”.

Pirttilä, Jukka & Selin, Håkan (2011), ”Skattepolitik och sysselsättning: Hur väl fungerar det svenska systemet?”, bilaga 12 till Långtidsutredningen 2011. Publicerad i SOU 2011:2.

Selin, Håkan (2014), ”The rise in female employment and the role of tax incentives. An empirical analysis of the Swedish individual tax reform of 1971”, International Tax and Public Finance, 21 (5).

Wilhelmson, Annika (2012), ”Stefan Fölster: ’Höjd a-kassa ökar arbetslösheten’”, svd.se, 9 juli.

Appendix: Lagrum och antaganden

Månadshyran antas vara 4 000 kronor i månaden för ett ensamhushåll och 7 000 kronor i månaden för en ensamstående tvåbarnsförälder. Detta är relevant för bostadsbidrag, bostadstillägg och försörjningsstöd. Dessa hyresnivåer är konservativt valda. För personer med högre hyra blir deltagandeskatten högre. Malmö stads socialförvaltning ersätter till exempel boendekostnader upp till 5 000 kronor för ensamstående och 9 000 kronor för en tvåbarnsfamilj.[5]

De flesta anställda har tjänstepension genom sina kollektivavtal. För enkelhetens skull bortses från detta. Avsättningar till tjänstepension beskattas med särskild löneskatt i stället för arbetsgivaravgift. Tanken är att beskattningen ska vara neutral. Huruvida tjänstepension räknas med i deltagandeskatten eller inte bör därför inte påverka slutsatserna mer än marginellt.

Den som arbetar får, utöver pensionspoäng, även rätt till socialförsäkringsförmåner, exempelvis sjukpenning vid sjukdom, som beror på den sjukpenninggrundande inkomsten (SGI). En person som blir sjuk eller arbetslös kommer dock i normalfallet att få behålla sin SGI, vilket innebär att storleken på denna förmån inte påverkas av om personen arbetar eller inte. En person som lever på försörjningsstöd får dock inte behålla sin SGI, vilket innebär att antagandet om oförändrade socialförsäkringsförmåner inte stämmer i detta fall och att deltagandeskatten överskattas något. Den allmänna pensionen räknas dock med, vilket är huvudsaken, eftersom denna utgör den i särklass största inkomstbaserade förmånen.

A-kassa

26 § lagen om arbetslöshetsförsäkring, 3 och 4 §§ förordningen om arbetslöshetsförsäkring

Personen uppfyller arbetsvillkoret för a-kassa. Inkomstrelaterad arbetslöshetsersättning kräver att personen även uppfyller medlemsvillkoret. Siffrorna gäller de första hundra dagarna av arbetslösheten.

Sjukpenning

25 kap 5 § och 28 kap 7 § socialförsäkringsbalken

Gäller under det första året av sjukskrivningsperioden.

Sjukersättning (tidigare förtidspension)

34 kap 7 och 12 §§, 35 kap 18 §, 60 kap 9 § och 102 kap 21 § socialförsäkringsbalken

Personen är minst 30 år gammal och uppfyller kraven på bosättning i Sverige. Bostadstillägg räknas med men exempelpersonerna kommer inte att vara berättigade till särskilt bostadstillägg. Personen får ett pensionsgrundande belopp som gör att hennes pensionsavsättning blir lika stor som om hon hade arbetat. Personen har inte några tillgångar eller kapitalinkomster som minskar bostadstillägget.

Försörjningsstöd (tidigare socialbidrag)

2 kap 1 § socialtjänstförordningen

Personen har inte några tillgångar som hon kan leva av, eller en sambo med tillräckligt hög inkomst för att försörja alla i hushållet. Barnen är mellan 15 och 18 år gamla.

Jobbstimulansen i försörjningsstödet ger möjlighet för den som arbetar att bara räkna av 75 procent av intjänade arbetsinkomster i stället för 100 procent som är det normala. Regelverket för jobbstimulans är dock administrativt krävande och få omfattas av den. En person som börjar arbeta heltid skulle dessutom normalt förlora hela socialbidraget även om bara 75 procent av arbetsinkomsterna räknas. Därför ignoreras jobbstimulansen i beräkningarna.

Bostadsbidrag till barnfamiljer

97 kap 15, 18 och 22 §§ socialförsäkringsbalken

Lägenheten är högst 100 kvadratmeter stor. Personen har inte några tillgångar eller kapitalinkomster som minskar bostadsbidraget.

Barnbidrag

15 kap 3 och 8 §§ socialförsäkringsbalken

Inkomstskatt

63 kap 3 §, 65 kap 3 och 5 §§ och 67 kap 7 § inkomstskattelagen

Personen bor i en kommun med genomsnittlig kommunalskatt (32,12 procent). Personen har endast en typ av inkomst (arbetsinkomst, a-kassa, sjukpenning etc).

Fotnoter

- Deltagandeskatterna i Sverige har även diskuterats av Pirttilä & Selin (2011, sid. 280) samt av Konjunkturinstitutet (2006, sid. 107). De senare beräknade att jobbskatteavdragets första steg minskade den genomsnittliga deltagandeskatten i Sverige från 88 till 86 procent. ↑

- Förmodligen överskattar detta värderingen av pensionsrätten. Större delen av pensionsavsättningen investeras inte på börsen utan används till att betala dagens pensionärer, och har en fiktiv avkastning motsvarande lönetillväxten i Sverige. Om personen är berättigad till garantipension leder ökad inkomstpension dessutom inte till höjd disponibel inkomst efter pensionering. ↑

- Fritz Englund & Lundberg (2017). ↑

- Wilhelmson (2012). ↑

- Malmö stad (2017). ↑