Dolda skatter

För en svensk som arbetar syns mindre än hälften av de skatter och avgifter som han eller hon betalar på deklarationen. En stor andel av skatteuttaget är dolt. De kan kallas dolda skatter. Det utgör ett demokratiskt problem, eftersom medborgarna inte känner till den faktiska storleken på skatterna som de röstar om.

Sammanfattning

- För en svensk som arbetar syns mindre än hälften av de skatter och avgifter som han eller hon betalar på deklarationen. En stor andel av skatteuttaget är dolt. De kan kallas dolda skatter.

- I rapporten tas tre exempel upp på dolda skatter: stämpelskatten, elskatten och den allmänna löneavgiften. Dessa skatter står tillsammans för cirka 295 miljarder i intäkter till staten.

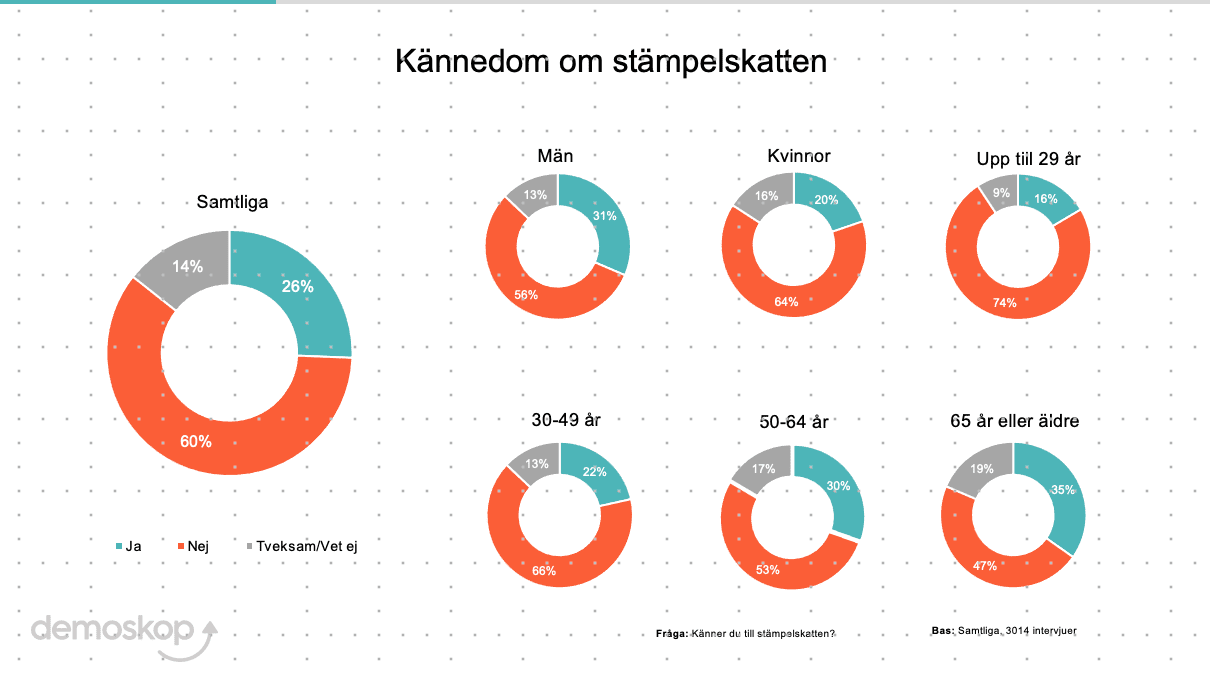

- När Timbro bad Demoskop undersöka hur stor kännedomen är kring några av de dolda skatterna framkom att väldigt få känner till dem. Exempelvis har 60 procent av svenskarna ingen kännedom om stämpelskattens existens.

- Den allmänna löneavgiften, den största andelen av arbetsgivaravgifterna, är inte kopplad till någon förmån för den anställde. 45 procent av svenskarna känner inte till den allmänna löneavgiften.

- Det utgör ett demokratiskt problem, eftersom medborgarna inte känner till den faktiska storleken på skatterna som de röstar om.

- Skatter bör vara transparenta. För att uppnå det föreslår rapporten att den allmänna löneavgiften bör redovisas som en skatt och att resterande arbetsgivaravgifter bör redovisas på lönespecifikationen. Utöver det föreslår rapporten även att ett antal skatter slopas.

Om författaren

Lovisa Lanryd är projektledare på Timbro. Hon har en pol.kand examen i nationalekonomi.

Inledning

Dolda skatter är skatter som undanhålls skattebetalarna, eftersom de inte syns på lönebeskedet eller på slutskattebeskedet. Allmänhetens begränsade kunskapsnivå ger politiker möjlighet att höja skatten utan att behöva rättfärdiga det. De dolda skatterna ger upphov till snedvridning och administrationskostnader – och är dessutom i anmärkningsvärt många fall ologiska. Rapporten tar upp exempel på sådana skatter. Du betalar dem, men är inte medveten om dem.

Svenskens kunskaper om skattesystemet är relativt låg. Till exempel underskattar tre av fyra svenskar hur mycket skatt de betalar på sin lön.[1] En grundläggande princip för en demokratisk välfärdsstat är att de pengar staten tar från medborgarna tydligt ska redovisas. Staten bör vara öppen med hur och var skatten inhämtas.

Allmänhetens begränsade kunskaper om skatterna gör att den offentliga debatten om skatternas höjd, effekter och användning ofta blir en debatt mellan olika experter, som ibland representerar olika särintressen. Politiker undviker i sin tur gärna att ge tydlig information om skattesystemet. Medan de är duktiga på att framhålla de offentliga utgifterna – genom att berätta om den välfärd de finansierar – är de sämre på att redogöra för skatterna. Troligtvis är det en förklaring till att skattesystemet har blivit krångligare och nu är så krångligt att politikerna själva inte kan förklara systemet. Komplexiteten skapar ett onödigt stort avstånd mellan medborgare och politiker, eftersom de tidigare inte kan göra en bedömning av nyttan i nya förslag som presenteras av de senare.

Att skatter är dolda skapar även problem för lönebildningen. För arbetsgivarna är den totala lönekostnaden det viktiga, men de flesta arbetstagare känner knappt till den totala kostnaden. För en arbetstagare är det viktiga i stället den lön man får realt på kontot. Dessa skilda perspektiv kan orsaka förvirring när avståndet mellan den faktiska lönen och kostnaden för arbetsgivaren växer.

Det är även ett hinder för ett välfungerande demokratiskt samhälle att medborgarna har bristfällig kunskap om vad de betalar i skatt. Hur ska de kunna fatta välgrundade beslut när de inte vet hur mycket de redan betalar i skatter och avgifter? Här finns ett informationsglapp, som är olämpligt för ett samhälle som strävar efter ett underbyggt offentligt samtal.

Vad är en dold skatt och varför ska skattesystemet vara transparent?

En modern stat har huvudsakligen fyra metoder för att öka sina intäkter. Antingen kan den driva in pengar genom beskattning, öka penningmängden, skuldsätta sig eller bedriva affärsverksamhet.

Svenska politiker är mästare på beskattning, och särskilt indirekt beskattning. Till skillnad från direkta skatter tas indirekta skatter ifrån medborgarna utan att de informeras om denna överföring.

Skatt är inte frivilligt att betala utan tas in av staten genom våldsmonopolet. Just eftersom skatter inte är frivilliga kan det ligga i privatpersoners intresse att veta hur mycket de faktiskt betalar in till statskassan. I ett högskatteland som Sverige bör det dock inte vara privatpersoners eget ansvar att ta reda på den typen av information. Tvärtom bör det vara det offentligas skyldighet att tydligt redovisa skatteuttaget.

Utöver direkta och indirekta skatter betalar individen även ett antal avgifter. Men skatter och avgifter är olika saker. Skatter är obligatoriska och tas in av staten utan att det finns någon specifik förmån kopplad till dem. De finansierar offentliga åtaganden som försvar, polis, vuxenutbildning, parkskötsel, och så vidare. Skatter finansierar även sådant som ger personlig nytta, till exempel universitetsutbildningar och barnbidrag. Även om alla inte nyttjar alla delar av den skattefinansierade möjligheterna är det något alla betalar för. Med andra ord avgör storleken på individens skattebetalningar inte vilken samhällsservice eller vilka förmåner individen får.

Avgifter är å andra sidan direkt kopplade till förmåner och kan vara både obligatoriska och frivilliga. Inom svensk skattepolitik har avståndet mellan avgifterna och förmånerna växt. I många fall liknar avgifterna mer skatter, även om de fortfarande kallas avgifter. Den kommunala fastighetsavgiften är ett sådant exempel. Ytterligare exempel är vägavgifter med flera. Skillnaden mellan en skatt och en avgift kommer att visa sig betydelsefull när vi kommer fram till avsnittet om den allmänna löneavgiften – som kallas avgift men egentligen är en skatt.

Skatteförvillning – varför gör partierna på detta sätt?

Även om det generella skattetrycket i Sverige sjunkit sedan Fredrik Reinfeldts första regering har uttaget från de indirekta skatterna ökat.[2] Både borgerliga och socialdemokratiska regeringar har skapat förvirring om hur mycket skatt medborgarna betalar. Men varför?

Redan på 1800-talet förutspådde den liberale teoretikern John Stuart Mill att den indirekta beskattningen skulle växa som andel av den samlade beskattningen.[3] Den insikten utvecklades under slutet av 1900-talet och framåt av ekonomipristagaren James Buchanan som myntade begreppet fiskal illussion.

Teorin om dolda skatter går ut på̊ att allmänheten kan underskatta skatternas omfattning, om delar av skatterna tas ut via indirekta skatter, som inte syns på lönebeskedet, snarare än direkta skatter, exempelvis på arbete. Indirekta skatter är svårare för medborgarna att notera och är därmed ett användbart verktyg för den som vill undvika omedelbar opinion mot införandet av en ny skatt, eller en höjning av redan existerande direkta skatter.

Det finns också en annan närliggande teori om så kallad ”skatteförvillning” (”fiscal obfuscation” på engelska). Med det menas att skatterna konstrueras och benämns på så vis att allmänheten missleds kring deras syfte och effekt. Sverige är i hög grad ett land som fallit offer för skatteförvillning.[4]

Svenska politiker har många gånger valt att införa skatter med benämningar som ”avgift”. Under valkampanjen 2006 genomförde Kristdemokraterna en hård offensiv mot fastighetsskatten. När Alliansen kom till makten tog man bort fastighetsskatten[5] – men ersatte den med en kommunal fastighetsavgift. Förändringen innebar att hushållens beskattning sjönk från 13,2 miljarder kronor år 2008 till 10,3 miljarder 2009. Den kommunala fastighetsavgiften har samma funktion som en fastighetsskatt. Men det var kommunikativt svårt att veta vad man skulle kalla den – en skatt kan ju inte heta skatt, fastän det är en skatt, när man så starkt motsatt sig just fastighetsskatten.

Samtidigt när man frågar partierna är en majoritet för att förenkla skattesystemet genom en större reformering av skattesystemet. När PwC frågade de liberala stödpartierna i Januariavtalet, Liberalerna och Centerpartiet, hur de ställde sig till en generell skattereform för att förenkla det svenska skattesystemet svarade båda att det var en nödvändighet att reformera systemet för ökad transparens.[6] Moderaterna har uttryckt att skattesystemet i sin helhet är för krångligt och att en skattereform behövs.[7] Även Socialdemokraterna har efterlyst en bred skattereform.[8]

Tidöavtalet, som ligger till grund för nuvarande regerings budgetsamarbete, innehåller ändå ingen punkt om en skattereform. Detta trots tidigare uttalade problembeskrivningar och ambitioner hos regeringspartierna. Skatter finns med i flera delar av den nya regeringens programförklaring men det rör sig huvudsakligen om mer övergripande formuleringar om inriktning.[9] En övergripande skattereform nämns inte ens som en ambition. I regeringens första budget gjordes en del förändringar i konsumtions- och punktskatterna där den största nyheten var höjd moms på reparationer av vissa varor. I höstbudgeten har regeringen bland annat gått fram med en pausad indexering av brytpunkten för statlig inkomstskatt samt ett jobbskatteavdrag. På det hela innebär dessa förslag ett mer progressivt skattesystem.

En helrenovering av det svenska skattesystemet ser inte ut att ske i närtid. Det innebär att lapptäcket ligger kvar och att nya lappar troligtvis kommer att läggas till. De dolda skatterna förblir dolda. Rapporten gör nedslag i tre exempel på dolda skatter – den allmänna löneavgiften, elskatten och stämpelskatten. Dessa tre skatter kommer att vara i fokus då de är relativt stora inkomstkällor i statens budget. Men de är inte de enda som är dolda i skattesystemet. I denna rapport återfinns också en mängd andra skatter du troligtvis inte vet att du betalar.

Andra skatter du nog inte vet att du betalar

Din lön är egentligen 30% högre

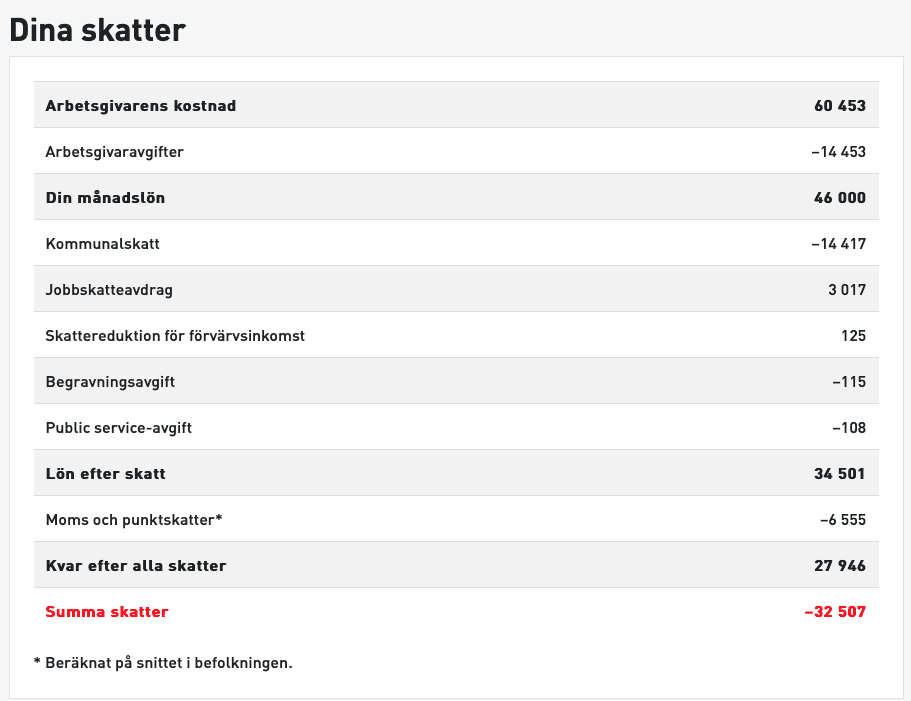

När Eva under en arbetsintervju på ett företag blir tillfrågad om sitt löneanspråk kommer hon att resonera kring vilken lön hon vill ha ”innan skatt”. Det Eva räknar på i sitt huvud är hur mycket som blir kvar när hon har betalat sin inkomstskatt.

Låt oss säga att Eva svarar att hon vill ha en lön på 46 000 kr i månaden. Vi antar att Eva bor i en kommun där skattesatsen motsvarar rikssnittet för landet. Hon kommer då att betala 14 453 kr i kommunal skatt. Tack vare jobbskatteavdraget får Eva tillbaka 3017 kr. Hon får även tillbaka 125 kr i en skattereduktion för förvärvsinkomst. Men Eva är inte klar än utan behöver även betala public service-avgift och begravningsavgift[10] på 108 respektive 115 kr. Kvar efter lön blir då 34 501 kr, vilket nog är den siffran som Eva känner sig nöjd med initialt.

(Källa: dinskatt.se.)

(Källa: dinskatt.se.)

På andra sidan bordet sitter Rudolf, som anställt Eva till sitt företag. När Eva ger sitt löneanspråk kommer Rudolf inte att reflektera över om Evas produktivitet motsvarar 46 000 kr i månaden, eller 34 501 kr (vilket är det Eva får i handen). Han kommer i stället att behöva ta ställning till om Evas produktivitet i företaget motsvarar 60 453 kronor – för det är så mycket Eva kostar för Rudolf egentligen. De 14 453 kronor som Eva inte ser är det som vi brukar kalla för arbetsgivaravgifter och är alltså ungefär lika mycket som Eva hade betalat i kommunalskatt om vi inte hade haft jobbskatteavdraget. I exemplet bortser jag från tjänstepension och liknande förmåner, som ökar anställningskostnaden ytterligare.

Man kan argumentera för att arbetsgivaravgifterna är en skatt. De omfattas av samma princip som alla andra skatter och är underställda riksdagens beslutsmakt. Men de heter ju avgifter? Förvisso, men som en statlig utredning slår fast: ”Socialavgifterna t.ex. är skatter fastän de betecknas som avgifter.”[11] Den noterar även: ”såväl skatter som belastande avgifter [ska] primärt beslutas av riksdagen. Den avgörande skillnaden mellan de båda åliggandena ligger däri att befogenheten att besluta om avgifter är möjlig att delegera till regeringen medan någon sådan möjlighet inte finns beträffande skatter. ’Riksdagen är alltså ensam behörig att besluta om skatter.’”[12] Skatteverket samlar in uppgifter om arbetsgivaravgifterna och den som ger oriktiga uppgifter kan dömas för skattebrott. De redovisas även i statsbudgeten under rubriken ”indirekta skatter på arbete”. Arbetsgivaravgifterna är den näst största inkomstkällan för staten efter kommunalskatten, och uppgick till 670 miljarder år 2022.[13]

Ändå hävdas det ibland att arbetsgivaravgifterna inte bör räknas som skatter eftersom en majoritet av intäkterna går till att finansiera socialförsäkringar som pension, a-kassa och sjukpenning. Men dessa socialförsäkringar är offentliga utgifter som politiker bestämmer över – inte du själv. Hur mycket du får ut i ersättning har en svag koppling till vad du tjänar och ändrar inte faktumet att det handlar om en skattefinansierad förmån. Men det finns en del av arbetsgivaravgiften som inte ens är kopplad till socialförsäkringssystemet – den allmänna löneavgiften.

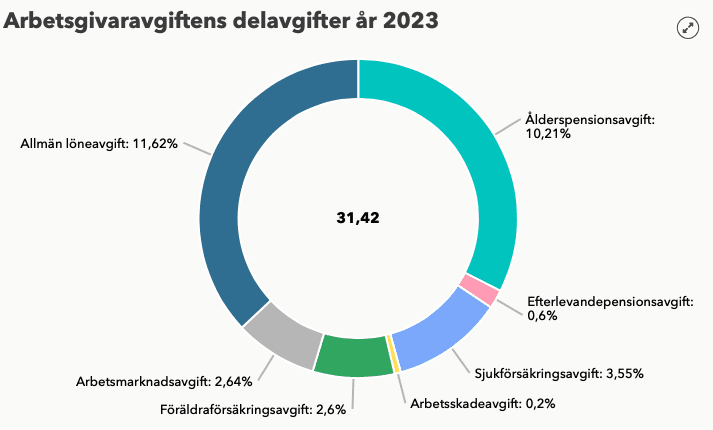

(Figur 1. Källa: Ekonomifakta, hämtad 15 augusti 2023.)

(Figur 1. Källa: Ekonomifakta, hämtad 15 augusti 2023.)

Arbetsgivaravgiften är uppdelad i flera olika delar vilket figur 1 visar. Ungefär en tredjedel utgörs av ålderspensionsavgiften, ungefär en tredjedel av sjukförsäkrings-, föräldraförsäkrings-, arbetsmarknads- och arbetsskadeavgift, och den sista och största delen är det som kallas för en allmän löneavgift. Det är den avgiften som är 11,62 procent och läggs ovanpå̊ lönen. Den är inte kopplad till några förmåner eller socialförsäkringar alls.

Den allmänna löneavgiften infördes under 90-talet, med avsikten att finansiera medlemsavgiften till EU, enligt den dåvarande regeringen. Det är bara att konstatera att den nu blivit något helt annat. Medlemsavgiften till EU är idag 45,8 miljarder[14] – trots det har intäkterna från den allmänna löneavgiften vuxit till hela 238 miljarder för år 2022[15]. År 1999 stod den allmänna löneavgiften för 24 procent av inbetalningarna, jämfört med 34 procent 2018.[16]

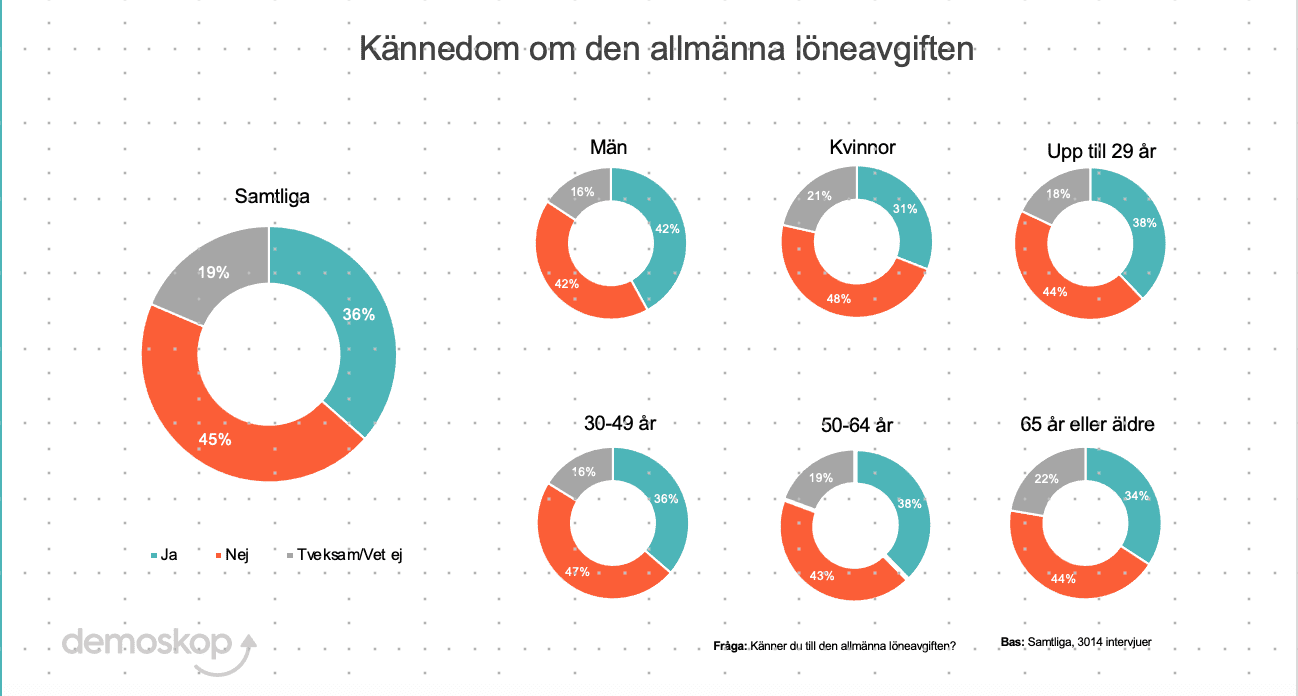

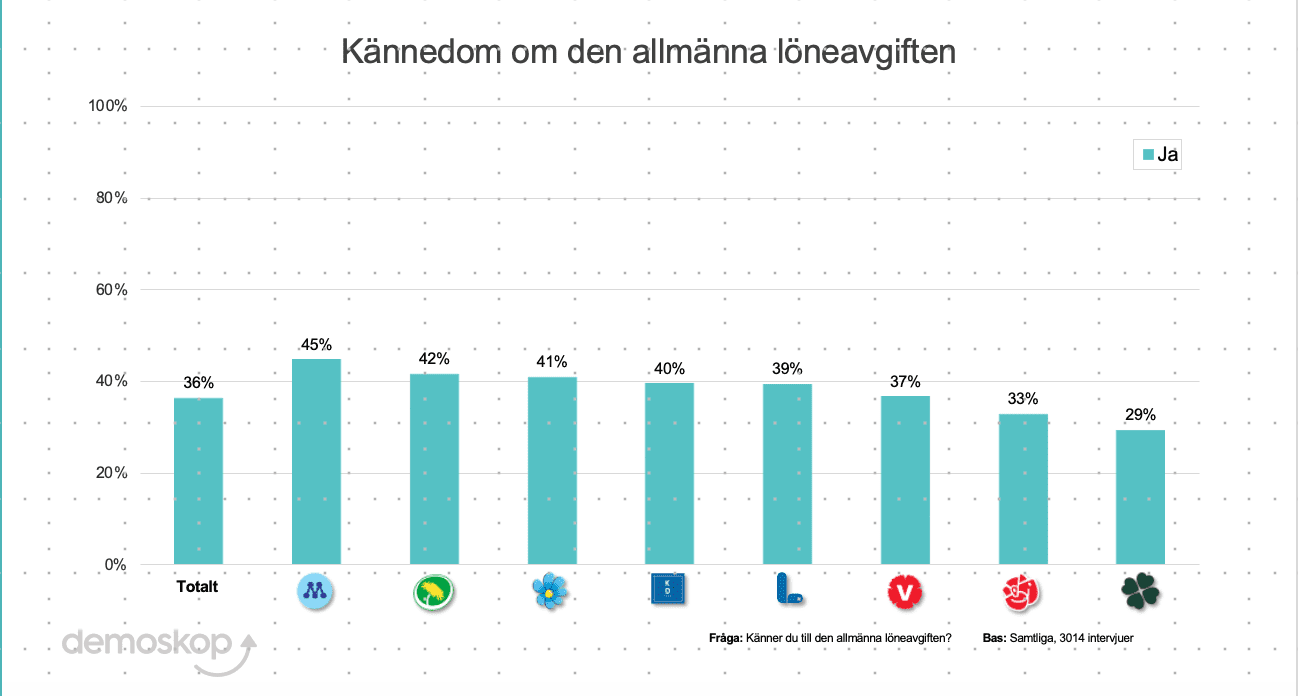

Ändå känner få till den. När Demoskop i en enkätundersökning beställd av Timbro frågade svenska folket om den allmänna löneavgiften svarade hela 45 procent att de inte känner till den.

(Källa: Demoskop, undersökning beställd av Timbro.)

Är det någon skillnad i kunskapen om den allmänna löneavgiften mellan väljare av olika partier? Svaret är nej.

Miljöpartistiska väljare har till exempel större kännedom om skatten än liberala väljare. Moderata väljare har högst kännedom, medan centerpartistiska väljare har lägst kännedom. Uppfattningen om skatternas nivå på arbete eller hur stora arbetsgivaravgifterna ska vara verkar inte spela roll för vetskapen om den kanske mest dolda skatten. Den allmänna löneavgiften är i realiteten en statlig inkomstskatt på 11,62 procent som betalas av alla, även av de med de lägsta inkomsterna. Ändå vet ingen om den.

Elskatt – en skatt på grön energi

Elskatten, eller skatt på elektrisk kraft som den formellt heter, är för många inte en dold skatt längre. De senaste årens skenande elpriser har gjort allt fler både införstådda och plågsamt medvetna om sina elkostnader och vilka skatter de betalar. Dock bör den senaste tidens medvetenhet ses som ett historiskt undantag. Faktum är att det i Sverige sedan länge funnits särskilda skatter på energi, som gått konsumenterna mer eller mindre obemärkt förbi tack vare låga elpriser.

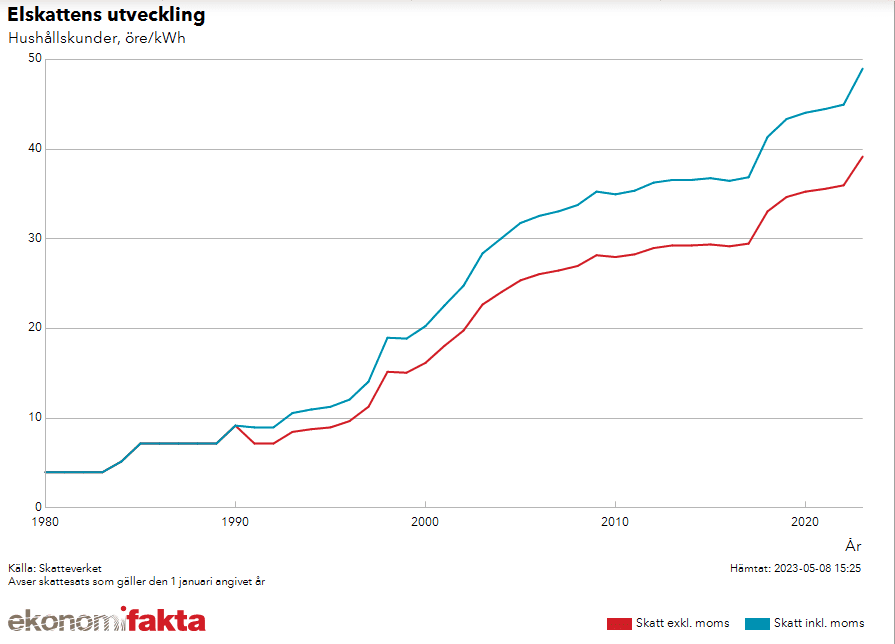

Elektricitet är helt nödvändigt för företag och privatpersoner och kan därför ha nästintill vilket pris som helst – el kommer fortfarande att konsumeras. Därmed utgör den en stabil skattebas för politiker. Redan på 1920-talet infördes de första elskatterna i Sverige av statsfinansiella skäl. Elskatten som vi känner den idag infördes i Sverige 1951. Vid införandet var skatten 1 öre per kWh. Idag är skatten 39,2 öre per kWh. Skatten differentierades 1981, och idag betalar du elskatt baserat på var någonstans i Sverige du bor, till exempel har boende i ett antal kommuner i norra Sverige ett avdrag på 9,6 öre per kWh.[17]

Vid 1991 års skattereform tillkom moms på 23,46 procent för den el som förbrukas av hushållen. Momsen höjdes senare samma år till 25 procent, vilket är den sats som gäller idag.[18]

Utöver den generella skatten på elektricitet finns även specifika skatter på produktionen av olika energislag. För dessa finns inga miniminivåer stipulerade av EU. Varje land har därmed beslutsrätt över hur de väljer att beskatta eller inte beskatta.

Elpriset består av:

- Elkostnad: Den el som du förbrukar och själv kan påverka genom att teckna avtal och välja elhandelsföretag.

- Elnätskostnad: Det du betalar för att vara ansluten till elnätet.

- Elskatt: 39,2 öre per kWh (2023).[19]

- Skatt på skatt: Moms på 25 procent tillkommer på prisets samtliga delar – även på elskatten. Du betalar alltså skatt på skatten.

Elskatten har i olika omgångar höjts. Figuren nedan visar tydligt de olika höjningarna samt efter 1990–91 den tillkomna momsen på 25 procent.

(Källa: Ekonomifakta, hämtad den 15 augusti 2023.)

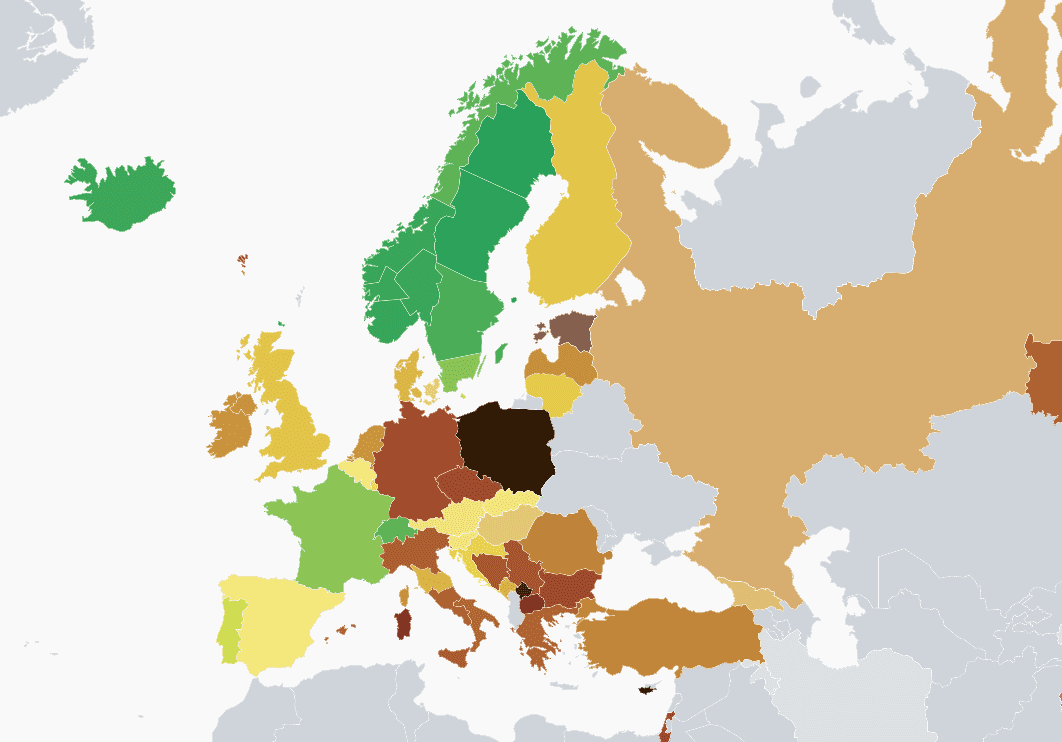

(Källa: electricitymap.org, hämtad den 6 maj 2023.)

Ser man den svenska elskatten ur ett internationellt perspektiv kan man konstatera att vi betalar absolut mest skatt, trots att vi har den renaste elen. Kartan visar Sveriges elproduktion under kalla december 2022. Sveriges gröna färg innebär att över 90% av vår el är fossilfri. Det är till stor del tack vare kärnkraften. Tittar man på Tyskland är färgen ljusbrun, eftersom landet valt att avveckla kärnkraft och förlita sig på kolkraft och gas. Om elektriciteten i Sverige inte påverkar miljön och klimatet negativt kan man fråga sig varför den ska dubbelbeskattas. Att kalla elskatten för en miljöskatt är därmed felaktigt. Elskatten bör snarare ses som momsen eller kommunalskatten, det vill säga en fiskal skatt som har som syfte att driva in pengar till statskassan. Enbart intäkterna från mervärdesskatten, momsen, på el och fjärrvärme beräknas ha ökat med 5,2 miljarder kronor (20,6 procent) och är en direkt följd av högre priser under 2022.[20] Preliminära beräkningar visar att momsintäkterna för 2022 når över 20 miljarder kronor. Skatt på elektrisk kraft uppgick 2022 till ungefär 25 miljarder kronor. Den som har tjänat på vinterns höga elpriser är inte klimatet eller miljön, företag eller konsumenter – utan staten.

Kostar huset verkligen 5 miljoner?

Tänk dig att du ska köpa ett hus. Huset har ett marknadsvärde på 5 miljoner kronor. Efter ett samtal till banken får du besked om att du kan få ett bolån på 4 miljoner. Du lägger ett bud och vinner budgivningen på 5 miljoner. Nu kan man tro att det är det enda du ska betala men här tillkommer ännu en dold skatt.

Utöver 5 miljoner kronor för huset tillkommer den så kallade stämpelskatten. Stämpelskatten regleras i Lag om stämpelskatt vid inskrivningsmyndigheter[21] och är den skatt du betalar när du köper en fastighet eller tomträtt samt när du tar ut en inteckning i en fastighet. Skatten är alltså en transaktionsskatt. Namnet kommer av att man förr i tiden gick med sitt köpebrev till Lantmäteriet och fick det stämplat och fastighetsaffären noterades i fastighetsregistret. Numera betalar man dock en separat avgift för Lantmäteriets handläggningskostnader. Ändå är stämpelskatten kvar och går rakt in i statskassan. Under 2021 uppgick statens intäkter från stämpelskatten till drygt 15 miljarder kronor.[22]

Så när huset är köpt, hur mycket ska du då betala i stämpelskatt? Stämpelskatten utgör 1,5 procent vid köp och 2 procent vid belåning (inteckning).[23] För huset som kostar 5 miljoner ska du då betala 1,5%, det vill säga 75 000 kr. Eftersom lånet är på 4 miljoner ska även 2% skatt betalas på detta, vilket blir 80 000 kr. Stämpelskatten blir då totalt 155 000 kr.

Stämpelskatten är en otrevlig överraskning för många fastighetsköpare. Med dagens bostadspriser är stämpelskatten extra beklämmande. Villaägarnas riksförbund, som är starkt kritiska till stämpelskatten, har pekat ut den som en orsak till den låga rörligheten på bostadsmarknaden.[24] Stämpelskatten ökar med huspriserna och gör det dyrare att flytta; dessutom har skattesatsen inte ändrats på länge. Skatten har varit 1,5 procent för lagfart sedan 1979 och 2 procent för inteckning sedan 1985 – trots att fastighetspriserna inte är i närheten av vad de var på 80-talet.

I en ny Demoskopmätning visar vi att 60% av svenskarna inte känner till stämpelskattens existens. Bland gruppen unga vuxna upp till 29 år, med individer som kanske själva står i begrepp att köpa sin första fastighet, är skatten okänd för 74%.[25] Bland de politiska partierna placerar sig moderata väljare högst upp med en kännedom om skatten på 35%.

(Källa: Demoskop, undersökning beställd av Timbro.)

Samma undersökning ställde en fråga kring hur hög stämpelskatten är i vårt ovanstående exempel. Endast 6% av det svenska folket ger rätt svar.[26] Andelen som har rätt skiljer sig knappt mellan ålderskategorierna eller partifärg. Över hälften uppger att de inte vet hur mycket de skulle betala i det exemplet, vilket visar visar att stämpelskatten i högsta grad är en dold skatt.

Inte nog med att skatten är dold, den försämrar även rörligheten på bostadsmarknaden. Bor man i sitt hus i tio år motsvarar stämpelskatten en kostnad på 1 300 kronor varje månad i tio år. Om man bor i 30 år blir månadskostnaden bara 400 kronor. För att mildra skatten gör man alltså rätt i att bo i sitt hus länge.

Precis som med reavinstskatten skapar stämpelskatten inlåsningseffekter på fastighetsmarknaden. För de som flyttar ofta orsakar skatten en betydande kostnad sett över ett helt liv. Stämpelskatten är alltså en ren flyttskatt som försämrar rörligheten på fastighetsmarknaden, men eftersom den ger staten intäkter på 15 miljarder blir den kvar.[27]

Slutsatser

Sverige har ett av världens högsta skattetryck. Men nästan ingen svensk vet att mer än femtio procent av vår inkomst går i skatt till stat och kommun. Det snedvrider det politiska samtalet. Ingen medborgare kan delta på lika villkor i debatten då skatterna är dolda. Frågan om vad som ska beskattas, hur mycket och på vilket sätt blir på grund av de dolda skatterna en fråga för experter och i vissa fall de politiker som har tillräckliga fakta – samtidigt är det inte de som ska betala notan.

Denna rapport har gjort ett nedslag i några utvalda skatter. Rapporten redovisar även andra skatter som få vet om att de betalar. Men den avhandlar inte alla skatter som är dolda, eftersom de är för många för att täcka i en enskild rapport.

Timbro verkar för ett lägre skattetryck, som skulle ge individen mer makt över sin ekonomi. Men även de som vill höja skattetrycket borde vara positiva till att medborgarna har fullgoda kunskaper om skattesystemet. De dolda skatterna är ett lömskt sätt att bedriva politik. I stället för att tala om för väljarna vilken politik man vill föra och vilka skatter samt nivå på dessa som behöver finnas för att finansiera politiken, undanhåller man informationen.

Beskattning är ett stort ingrepp i den privata ekonomin, äganderätt och näringsliv. Då är det minsta man kan kräva att staten tydligt redovisar omfattningen av detta ingrepp. Annars urholkas skattemoralen, när medborgaren inte känner att den kan påverka skattetrycket. Vidare bidrar de dolda skatterna till att försvåra förståelsen för och diskussionen kring hur stor staten egentligen ska vara och hur mycket ”skattenytta” vi får ut av det vi bidrar med.

Reformförslag:

- Den allmänna löneavgiften bör redovisas som en skatt.

- Resterande arbetsgivaravgifter bör redovisas på lönespecifikationen.

- Elskatten borde avskaffas.

- Stämpelskatten borde avskaffas.

Referenser

Ekonomifakta, 2022. Elskatt https://www.ekonomifakta.se/Fakta/Elfakta/Styrmedel/Konsumtionsskatter-pa-el/

(Hämtad 18/4 2023).

Ekonomistyrningsverket, 2023, ”Utfallet för statens budget- del av ESV:s underlag till årsredovisning för staten 2022”. ESV 2023:16.

Ekonomistyrningsverket, 2023, ”Årsutfall för statens budget – Inkomster 2022”. https://www.esv.se/statistik-och-data/psidata/arsutfall/. ESV. Senast uppdaterad 2023-03-23.

Företagarna, 2021. ”Vad får jag för pengarna? Så påverkar arbetsgivaravgifterna och socialförsäkringssystemet Sveriges mindre och växande företag”. Rapport. Stockholm: Företagarna.

Liberalerna, 2022. ”Överenskommelse för Sverige – Tidöavtalet”. https://mb.cision.com/Public/4669/3648119/994c611dffa285e6.pdf. 14 oktober 2022.

Mill, J.S. (1848/1994). ”Principles of Political Economy”, Oxford University Press.

Proposition 2022/23:1. Budgetpropositionen för 2023.

PwC, 2020. ”Stödjer stödpartierna en skattereform?”. https://blogg.pwc.se/taxmatters/stodpartierna-om-skattereform (Hämtad 25/5 2023).

PwC, 2022. ”Skatterna och valet – Moderaterna vill ha en skattereform” https://blogg.pwc.se/taxmatters/skatterna-valet-moderaterna-skattereform (Hämtad 25/5 2023).

PwC, 2022. ”Skatterna och valet – Socialdemokraterna vill ha en bred skattereform”

https://blogg.pwc.se/taxmatters/skatterna-och-valet-socialdemokraterna-skattereform

(Hämtad 25/5 2023).

Sanandaji, T., & Wallace, B. 2011. “Fiscal Illusion and fiscal obfuscation: Tax perception in Sweden”. The Independent Review. Vol. 16, No. 2 (Fall 2011), pp. 237-246.

SFS 1984:404. Lag om stämpelskatt vid inskrivningsmyndigheter.

Skatteverket, 2022. Ändrad skattesats för el från 1 januari 2023. https://www.skatteverket.se/foretag/skatterochavdrag/punktskatter/nyheterinompunktskatter/2022/nyheterinompunktskatter/andradskattesatsforelfran1januari2023.5.1997e70d1848dabbac915c3.html (Hämtad 17/4 2023).

SOU 2007:96. Avgiftsutredningen. Avgifter.

Svenskt Näringsliv, 2019. ”Underskattade skatter”. Undersökning. Stockholm: Svenskt Näringsliv.

Vattenfall, 2022. ”Varifrån kommer elen?” https://www.vattenfall.se/fokus/hallbarhet/sveriges-elproduktion/ (Hämtad 24/4 2023).

Villaägarnas Riksförbund, 2020. ”Skatten som gör det dyrt att flytta – en rapport om stämpelskatten”. Rapport. Stockholm: Villaägarnas Riksförbund.

- Svenskt Näringsliv, 2019. ↑

- Se exemplet med arbetsgivaravgifterna. ↑

- Mill, J.S. 1848/1994. ↑

- Sanandaji & Wallace. 2011. ↑

- Fastighetsskatten togs bort 2008. ↑

- Pwc, 2022. ↑

- Ibid. ↑

- Ibid. ↑

- Tidöavtalet, 2022. ↑

- Notera att de heter avgift men dras som en skatt. ↑

- SOU 2007:96, sid 28. ↑

- Ibid. ↑

- Ekonomistyrningsverket, 2023. ↑

- Budgetpropositionen, 2022. ↑

- Ekonomistyrningsverket, 2023. ↑

- Företagarna, 2021. ↑

- Skatteverket, 2022. ↑

- Ekonomifakta, 2022. ↑

- Förutom de som får avdrag på 9,6 öre per kWh. ↑

- Ekonomistyrningsverket, 2023. ↑

- SFS 1984:404. ↑

- Ekonomistyrningsverket, 2023. ↑

- Man behöver bara betala stämpelskatt om huset inte är intecknat sedan tidigare eller om man höjer inteckningsbeloppet. Skattesatserna gäller fysisk person; för juridisk person är skattesatsen vid köp 4,25 procent. ↑

- Villaägarnas riksförbund, 2020. ↑

- Demoskopundersökning. ↑

- Rätt svar är 155 000 kronor. ↑

- Ekonomistyrningsverket, 2023. ↑